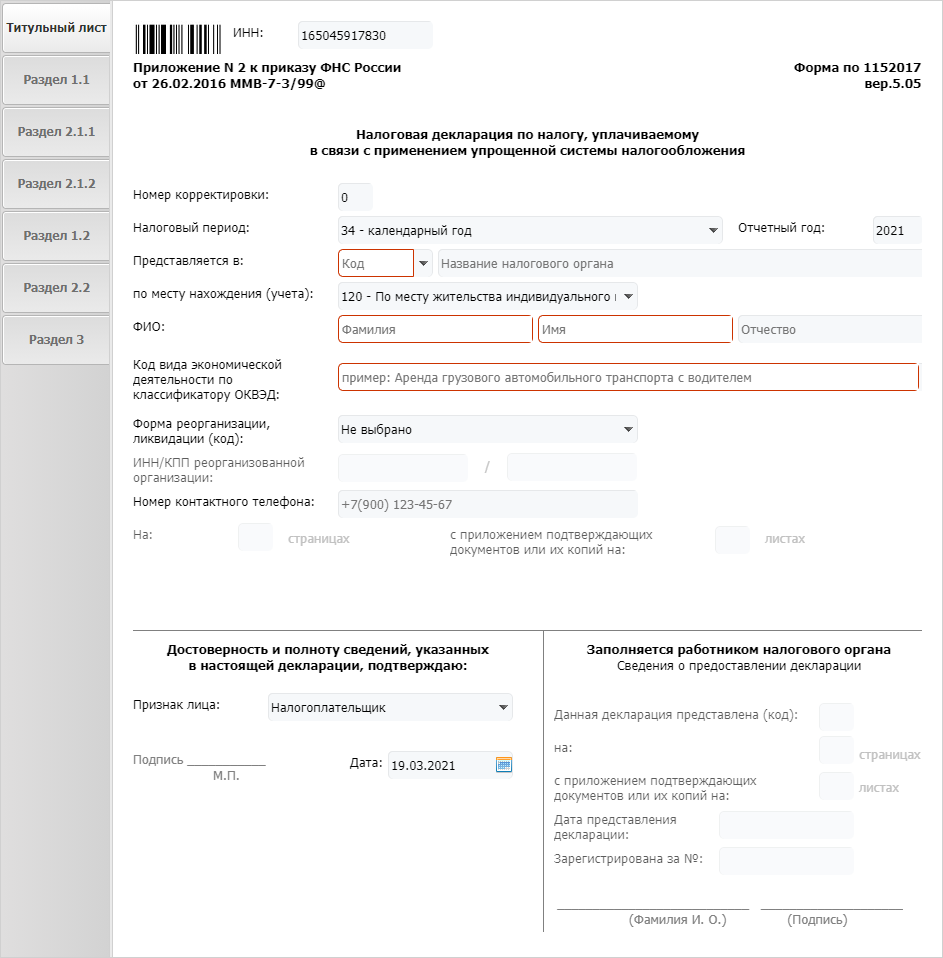

Титульный лист (Рис.1)

- В поле «Номер корректировки» в первичной декларации автоматически проставляется «0», в уточненной декларации нужно указать номер корректировки «1», «2» и т.д.

- В Поле «Налоговый период (код)» укажите код «34» — календарный год, в случае реорганизации или ликвидации ООО или ИП укажите код 50

- В поле «Отчетный год» укажите 2021-й

- В строке «Представляется в:» укажите код налогового органа, в который подается декларация

- В поле «По месту нахождения (учета)» укажите код «120 — По месту жительства индивидуального предпринимателя»

- В поле «ФИО» укажите фамилию, имя и отчество индивидуального предпринимателя.

- Поле «Форма реорганизации, ликвидации (код)» — оставьте пустым, если организация в налоговом периоде не ликвидируется.

- Поле «Номер контактного телефона» не является обязательным, заполняется по желанию.

В поле «с приложением подтверждающих документов или их копий на ___ листах» отражается количество листов подтверждающих документов и (или) их копий (при их наличии). Такими документами могут быть: оригинал (или заверенная копия) доверенности, подтверждающей полномочия представителя налогоплательщика (если декларацию подает представитель налогоплательщика) и др.

В разделе титульного листа «Достоверность и полноту сведений подтверждаю:» указывается:

- «Налогоплательщик» — если документ представлен налогоплательщиком

- «Представитель налогоплательщика» — если документ представлен представителем налогоплательщика. При этом нужно указать ФИО представителя и наименование документа, подтверждающего его полномочия.

Раздел 1.1. Для СНО «доходы»

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы), подлежащая уплате (уменьшению), по данным налогоплательщика (Рис.2)

Значения в разделе 1.1, за исключением кодов по ОКТМО, заполняются автоматически на основе данных, указанных в разделах 2.1.1 и 2.1.2.

- В строке 010, 030, 060 и 090 нужно указать коды в соответствии со справочником ОКТМО. Узнать свой код ОКТМО можно сайте ФНС «Узнай ОКТМО», в раздел «Все сервисы».

- Поле «Код по ОКТМО» обязательно для заполнения только строке 010, а по строкам 030,060 и 090 заполняется только если ИП сменил место жительства. Если Индивидуальный предприниматель не менял место постановки на учет в налоговом органе, то строки 030, 060, 090 заполнять не требуется.

- Строки 020, 040, 070, 100 рассчитываются автоматически. Строки 050, 080, 110 также заполнятся автоматически, в случае если в строках 040, 070 и 100, значения получились отрицательными.

- В строке 101 укажите сумму налога, уплаченную в связи с применением ПСН и подлежащая зачету.

Раздел 1.2. Для СНО «доходы минус расходы»

Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика (Рис.3)

Значения в разделе 1.2, за исключением кодов по ОКТМО, заполняются автоматически на основе данных, указанных в разделах 2.2.

- В полях 010, 030, 060 и 090 нужно указать коды в соответствии со справочником ОКТМО. Узнать свой код ОКТМО можно сайте ФНС «Узнай ОКТМО», в разделе «Все сервисы».

- В поле «Код по ОКТМО» обязательна для заполнения только строка 010, а по строкам 030,060 и 090 заполняется только если ИП сменил место жительства. Если смены места постановки на учет в налоговом органе не было, то эти строки не заполняются.

- В строке 101 укажите сумму налога, уплаченную в связи с применением ПСН и подлежащую зачету.

Раздел 2.1.1. Для «доходы» кроме уплачивающих помимо налога торговый сбор

Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (Рис.4)

-

В строке 101 укажите код признака применения налоговой ставки:

— «1» — если в течение всего налогового периода применялась ставка 6% или пониженная региональная ставка;

— «2» — если применялась ставка 8%.

Ставка 8% применяется, начиная с квартала, по итогам которого доходы превысили 150 млн. руб., но составили не более 200 млн. руб. и (или) в течение которого средняя численность работников превысила 100 человек, но не превысила 130 человек.

-

В поле «Признак налогоплательщика» (строка 102) укажите:

— код «1» — если производите выплаты и иные вознаграждения физическим лицам,

— код «2» — если не производите выплаты физическим лицам

- В строках 110 -113 укажите суммы полученных налогоплательщиком доходов за I квартал, 6 месяцев, 9 месяцев и год. Суммы необходимо указать нарастающим итогом.

- Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то показатель за последний отчетный период, строки 110, 111, 112, повторяется по строке 113.

-

В строках 120-123 укажите налоговую ставку:

— Если ставки в течение года менялись, укажите действовавшие в отчетных периодах ставки.

— Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то показатель за последний отчетный период, строки 120, 121, 122, повторяется по строке 123.

-

В строке 124 укажите обоснование для применения региональной ставки:

— В первой части показателя укажите код налоговой льготы, из справочника.

— Во второй части показателя укажите номер, пункт и подпункт статьи закона субъекта РФ, в соответствии с которым применяется налоговая ставка.

-

Строки 130-133 рассчитываются автоматически.

Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то показатель за последний отчетный период, строки 130, 131, 132, повторяется по строке 133.

-

В строках 140 — 143 укажите нарастающим итогом сумму страховых взносов, уменьшающих сумму налога (авансовых платежей по налогу), исчисленную за налоговый период). Важно! Если в строке 102 вы указали:

— признак налогоплательщика «1», — уменьшить сумму налога (авансовых платежей по налогу) на сумму страховых взносов, платежей и пособий, вы можете не более чем на 50%

— признак налогоплательщика «2», вы можете уменьшить сумму налога (авансовых платежей по налогу) на сумму страховых взносов в ПФР и Федеральный фонд обязательного медицинского страхования, уплаченных в фиксированном размере. Но сумма страховых взносов, уплаченных в налоговом (отчетном) периоде и относящихся к данному налоговому периоду, указанная в строках 140 — 143, не должна превышать сумму исчисленного налога (авансовых платежей по налогу), указанную, в строках 130 – 133.

Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то показатель за последний отчетный период, строки 140, 141, 142, повторяется по строке 143.

Раздел 2.1.2. для СНО «доходы», платящих торговый сбор

Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 Налогового кодекса Российской Федерации установлен торговый сбор (Рис.5)

-

В строках 110-143 укажите значения, которые были указаны в строках 110-143 раздела 2.1.1

Показатели по строкам 110 -143 нужно отразить только по виду деятельности, в отношении которой установлен торговый сбор и включаются в значения показателей по строкам 110 — 143 раздела 2.1.1.

Если вы осуществляете только вид деятельности, в отношении которого установлен торговый сбор, значения по строкам 110 — 143 повторяются в строках 110 — 143 раздела 2.1.1.Б/

- В строках 150 — 153 укажите суммы торгового сбора, которые были фактически уплачены по итогам I квартала, полугодия, девяти месяцев и налогового периода. Данные указываются нарастающим итогом.

- Строки 160 — 163 будут рассчитаны автоматически.

- Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то показатель за последний отчетный период, строки 160, 161, 162 повторяется по строке 163.

Раздел 2.2. для СНО «доходы минус расходы»

Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения – доходы, уменьшенные на величину расходов) (Рис.6)

-

В строке 201 выберите код признака применения налоговой ставки:

«1» — если в течение всего налогового периода применялась ставка в размере 15% или пониженная региональная ставка;

«2» — если применялась ставка в размере 20%.

-

В строках 210 — 213 укажите суммы полученных доходов нарастающим итогом за I квартал, 6 месяцев, 9 месяцев и год.

Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то показатель за последний отчетный период, строки 210, 211, 212, повторяется по строке 213.

-

В строках 220 — 223 укажите суммы расходов нарастающим итогом за первый квартал, 6 месяцев, 9 месяцев и год.

Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то показатель за последний отчетный период, строки 220, 221, 222, повторяется по строке 223.

- В строке 230 укажите сумму убытка, из предыдущих, налоговых периодов, которая уменьшит налоговую базу за налоговый период.

- Строки 240-243 рассчитываются автоматически

Важно! Если декларация представляется в случае прекращения предпринимательской деятельности или при утрате права на УСН, то значение в строке 243 должно быть равно значению показателя за последний отчетный период (строки 240, 241, 242), уменьшенному на сумму убытка, полученного в предыдущем (предыдущих) налоговом (налоговых) периоде (периодах) (строка 230).

Если сумма убытка предыдущих периодов, на которую уменьшается налоговая база, равна величине налоговой базы, исчисленной за налоговый период, то значение показателя по строке 243 будет равно нулю.

-

Строки 250-253 рассчитываются автоматически

Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то показатель за последний отчетный период, строки 250, 251, 252, повторяется по строке 253.

-

В строках 260 — 263 по умолчанию будет указана ставка 15%. Если онане равна 15%, то в строке 263 укажите актуальную ставку. Если ставка в течение года изменялась, то в соответствующем поле проставляется отметка и в строках 260 — 263 действовавшие в отчетных периодах ставки.

Если ставка в течение года менялась, то в соответствующем поле проставьте отметку, а в строках 260-263, укажите ставки, которые действовали в отчетных периодах

Если вы представляете декларацию, в связи с прекращением деятельности или потерей права на УСН, то показатель за последний отчетный период, строки 260, 261, 262, повторяется по строке 263.

- В строке 264 укажите обоснование для указания региональной ставки.

- Строки 270-273 рассчитываются автоматически

Раздел 3. Заполняется получателями целевых средств

Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования (Рис.7)

Важно! Не включайте в раздел средства, которые были получены в виде субсидий автономным учреждениям.

Отразите в разделе следующие данные:

- Код вида поступлений, который выбирается из справочника кодов благотворительных поступлений;

- Дата поступления средств;

- Срок использования;

- Стоимость имущества, работ, услуг или сумма денежных средств;

- Сумма использованных по назначению средств;

- Сумма средств, срок использования которых не истек;

- Сумма средств, использованных не по назначению или не использованных в установленный срок.

Данный раздел, по каждому виду поступлений заполните отдельно.

Вначале укажите переходные остатки с прошлого налогового периода по средствам, которые были получены, но еще не использованы, с неистекшим сроком использования, а также по которым отсутствует срок использования:

- Дату поступления средств на счета или в кассу ИП, либо дату получения предпринимателем имущества, работ, или услуг, которое имеет срок использования;

- Размер средств, срок использования которых в прошлом налоговом периоде не истек, а также неиспользованных средств, которые не имеют срока использования, отраженных в графе 6 отчета за предыдущий налоговый период, — в графе 3.

Далее укажите данные о средствах, полученных в налоговом периоде, за который составляется отчет.

В поле «Итого по отчету» будет автоматически отражена сумма данных по графам 4, 5, 6, 7.

Скачать инструкцию по заполнению налоговой декларации по УСН для ИП